《光学与光电技术》

本文来源:时代商学院 作者:黄祐芊

时代商学院研究员 黄祐芊

近年来,随着下游手机、电视OLED面板产线的投产及产能爬坡,OLED面板市场规模快速增长,其上游OLED有机材料市场亦同步快速扩张。据DSCC,2019年全球OLED有机材料市场规模达9.25亿美元,预计2023年将增至21.8亿美元,年复合增速为23.9%。

陕西莱特光电材料股份有限公司(以下简称“莱特光电”)作为国内OLED有机材料的主要供应商,近年营业收入稳步增长。该公司于今年6月16日向上交所科创板提交IPO申报材料,将于11月1日上会接受上市委审议。

据招股书,莱特光电近两年营业收入虽稳步上涨,但时代商学院发现,该公司的业绩主要靠京东方支撑,且其核心技术源于第三方,对第三方依赖较大。同时,该公司披露的两版文件中出现数据不一致的情形,信披或存漏洞。

针对上述问题,10月27日,时代商学院向莱特光电发函询问,但截至发稿未收到对方回复。

业务及技术严重依赖第三方

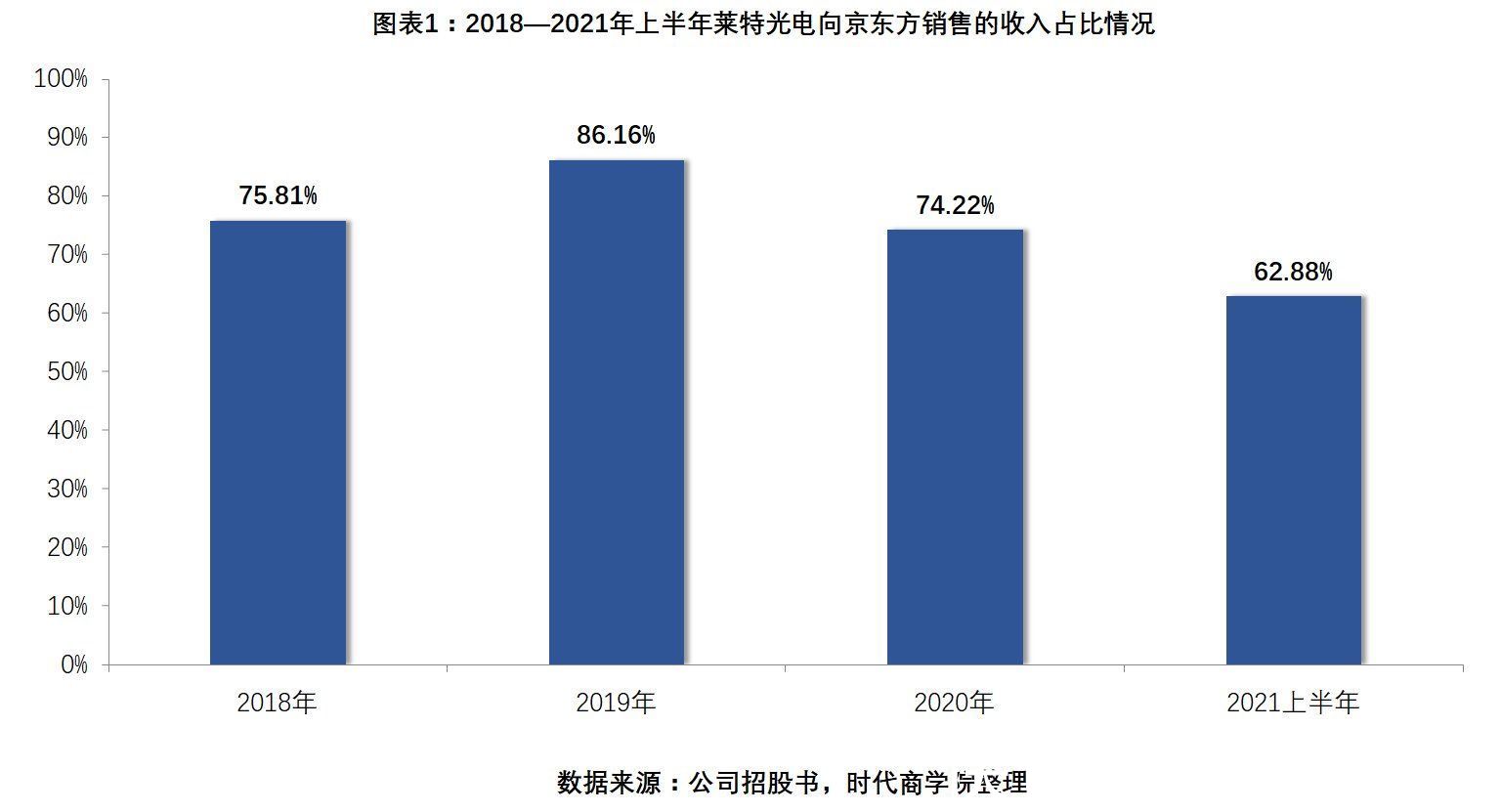

2018—2021年上半年,莱特光电的主营业务收入分别为8255.97万元、1.79亿元、2.45亿元、1.48亿元。其中,超6成来自京东方,占比分别为75.81%、86.16%、74.22%、62.88%。可以看到,该公司客户高度集中,对京东方的依赖较大。

为突显自身技术优势,莱特光电多次在招股书中提及,公司是首家为京东方提供OLED发光功能材料的国内厂商,且是京东方OLED发光功能材料中唯一的国内供应商,是国内少数具有多种OLED有机材料自主专利并实现规模化生产的企业。

然而,时代商学院翻阅招股书后发现,莱特光电并非依靠自身的技术优势吸引了京东方,而是通过一家名为Material Science Co.,Ltd(以下简称“MS”)的公司才得以进入京东方供应商名单,从而实现业绩快速增长。

OLED显示面板主要应用于智能手机、电视可穿戴设备等领域,终端用户包括华为、苹果、三星等企业。上述终端用户对于专利具有严格的管控体系,需要面板厂商提供的材料具有专利保护。因此,是否具有相应的专利是面板厂商选择供应商的必要条件之一。

由于国外OLED有机材料企业起步较早,大部分专利被欧美日韩的企业所控制,并形成相应材料的专利保护,在行业内占有先入优势。国内OLED产业企业较晚,因此在市场占有率、专利数量等方面处于竞争劣势。

据莱特光电,2016年,为切入OLED终端材料领域,公司找到为京东方鄂尔多斯工厂供应终端材料的MS,寻求合作机会。经协商,双方决定,莱特光电以货币出资714万美元,MS以6项无形资产(专有技术)作价686万美元,各占51%、49%的股权成立莱特迈思,由莱特迈思在中国境内进行OLED终端材料的研发、生产和销售,MS在中国不再通过独资、合资或其他方式建立研发和合成的公司。

莱特迈思成立后,MS负责OLED材料研发、制造的技术指导,工厂生产产品的销售业务支援,MS韩国还负责对莱特光电的主要技术人员进行培训;莱特光电负责公司运营及车间生产线的管理,OLED材料的研发、生产,工厂生产产品的国内销售。此后,MS与京东方原有业务全部由莱特迈思承接,MS不得再在境内向京东方销售。

可以看到,莱特光电OLED终端材料相关技术主要来源于MS,其业务亦严重依赖MS。据莱特光电在新三板披露的历年财务数据,该公司2013—2016年的营业收入分别为1932.15万元、3633.44万元、7738.45万元、9340.35万元。自引入京东方作为客户后,该公司的营收规模翻倍式增长。

MS作为京东方OLED材料终端供应商,与京东方已达成稳定合作,却仍与莱特光电成立合资公司,之后又选择退出,向莱特光电出售其持有的49%股权、两项专利及部分存货,并不再向京东方或其他客户销售专利许可产品。这背后是否有着相关利益安排?

2019年9月16日,莱特光电从韩国高薪聘请了金荣国作为该公司首席科学家。据招股书,金荣国的年薪为334.28万元,为同期其他核心技术人员年薪的10倍以上,董事长王亚龙当期的薪酬为120.46万元,约为金荣国年薪的1/3。

金荣国作为莱特光电的核心技术人员,在职期间(不到2年时间),为该公司贡献了15个专利,占莱特光电专利总数的24.6%。可见,金荣国对莱特光电的技术研发工作贡献较大。

如前述所言,莱特光电进军OLED有机材料市场的技术主要来源于MS,之后又重金从韩国聘请了金荣国作为公司首席科学家带领研发团队从事OLED材料研发工作。这不禁引人质疑其研发独立性,以及研发团队的整体研发能力。

上一篇:光学平台技术公司纳弘熠岦获投数千万 打破行业

下一篇:没有了